In questa guida mettiamo a disposizione un modello RLI editabile e spieghiamo come deve essere compilato.

I contratti di locazione degli immobili vanno registrati entro trenta giorni dalla loro stipula o dal primo pagamento del canone, se antecedente alla stipula. Il modello Rli, Registrazione locazioni immobili, è necessario per richiedere agli uffici dell’Agenzia delle Entrate la registrazione dei contratti di locazione e affitto di immobili e comunicarne eventuali proroghe, cessioni, risoluzioni o subentri. Vediamo adesso come si compila il modello Rli, quello per la registrazione dei contratti di affitto degli immobili.

Indice

Quando Utilizzare il Modello RLI

Il Modello RLI è un documento ufficiale che i contribuenti devono compilare per registrare un contratto di locazione presso l’Agenzia delle Entrate. Questo modello permette di gestire tutte le operazioni relative ai contratti di locazione, sia abitativi che strumentali, incluse registrazione, variazione, disdetta o proroga. Può inoltre essere utilizzato per scegliere o revocare l’opzione della cedolare secca e per comunicare i dati catastali dell’immobile in locazione. È valido sia per la registrazione cartacea del contratto allo sportello sia per la registrazione telematica.

Dopo aver registrato il contratto di locazione, è possibile procedere ad ulteriori operazioni come la voltura delle utenze, il subentro, il cambio di residenza e altre pratiche.

In modo sintetico, le casistiche per cui è necessario il Modello RLI includono

-Registrazione del contratto di locazione (abitativo, commerciale, ecc.)

-Opzione per la cedolare secca, ove applicabile

-Variazione dell’importo del canone di locazione mediante rinegoziazione del contratto

-Comunicazione o aggiornamento dei dati catastali

-Risoluzione anticipata del contratto di locazione

-Proroga del contratto, cessioni o subentri

-Modifiche alla durata del contratto, avvenimenti straordinari o richieste di esenzioni fiscali

Il Modello RLI è quindi il riferimento principale per gestire qualsiasi variazione rilevante del contratto di locazione, per la registrazione di nuovi contratti o per comunicare la conclusione di contratti esistenti.

Come Compilare il Modello RLI

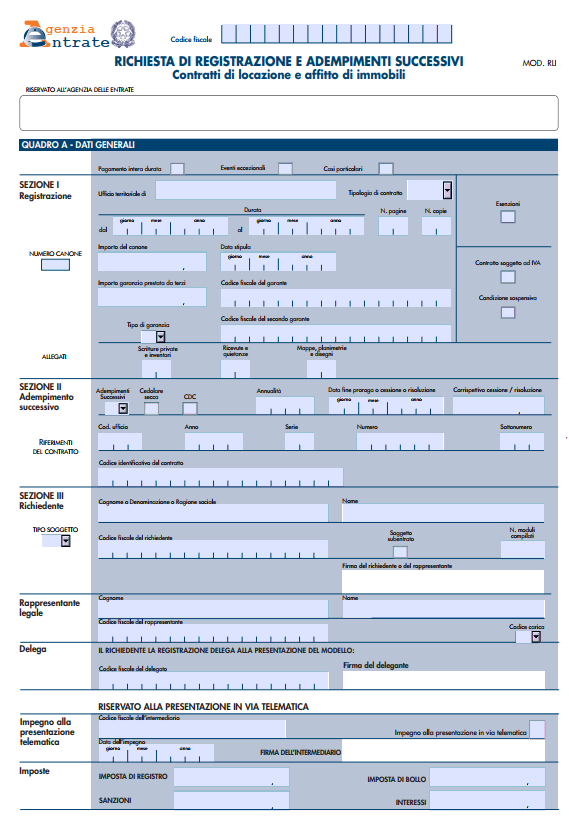

Il modello contiene cinque quadri

Quadro A – Dati Generali

Quadro B – Soggetti

Quadro C – Dati degli Immobili

Quadro D – Locazione ad uso abitativo e opzione o revoca cedolare secca

Quadro E – Locazione con canone differente per una o più annualità

Il quadro A è quello principale. Per iniziare, è necessario indicare il tipo di contratto utilizzando uno dei seguenti codici

L1 – Locazione di immobile ad uso abitativo

L2 – Locazione agevolata di immobile ad uso abitativo

L3 – Locazione di immobile a uso abitativo (contratto assoggettato ad IVA)

L4 – Locazione finanziaria di immobile a uso abitativo

S1 – Locazione di immobile a uso diverso dall’abitativo

S2 – Locazione di immobile strumentale con locatore soggetto ad IVA

S3 – Locazione finanziaria di immobile a uso diverso dall’abitativo

T1 – Affitto di fondo rustico

T2 – Affitto di fondo rustico agevolato

T3 – Affitto di terreni e zone non edificabili, cave e torbiere

T4 – Affitto di terreni edificabili o non edificabili destinati a parcheggio

Nel resto della sezione I bisogna indicare gli estremi del contratto di locazione e i dati di un eventuale garante.

La sezione II va utilizzata per la gestione degli adempimenti successivi alla registrazione di un contratto di locazione, utilizzando uno dei seguenti codici

1 – Annualità Successiva

2 – Proroga

3 – Cessione

4 – Risoluzione

5 – Conguaglio d’imposta

6 – Subentro

7 – Risoluzione con pagamento del corrispettivo

Nella Sezione III bisogna inserire i propri dati personali. Il codice da inserire nella casella tipo soggetto è il codice 1 per le persone fisiche che hanno stipulato il contratto direttamente.

Nel quadro B vanno inseriti i dati relativi sia al proprietario dell’immobile che all’inquilino. La casella tipologia conduttore deve essere sempre compilata e, nella maggioranza dei casi, deve essere inserito il codice 3. Se, invece, l’immobile è stato affittato ad una cooperativa, bisogna inserire il codice 2. Nel caso in cui l’immobile sia dato in locazione ad una persona con codice fiscale provvisorio, bisogna inserire il codice 2.

Successivamente, nel quadro C, vanno indicati, invece, i dati relativi all’immobile oggetto della locazione.

Segue il quadro D, dove vanno indicati sia la tipologia della locazione che l’eventuale regime fiscale di riferimento, ovvero se ci si avvale del regime ordinario o della cedolare secca. La scelta può essere mutata ogni anno, perché per quanto sopra accennato, essa dipende essenzialmente dalla convenienze dell’uno o dell’altro regime, in base al reddito dichiarato. In realtà, dopo le ultime modifiche relative, in particolare, al maggiore beneficio previsto per i proprietari che locano l’immobile con un contratto a canone concordato, è quasi automatico ipotizzare la maggiore convenienza del regime della cedolare secca.

Presentazione del Modello RLI

La presentazione del Modello RLI all’Agenzia delle Entrate può avvenire in due modalità, cartacea, recandosi presso un ufficio territoriale, o telematica tramite il software online “Modello RLI Web” disponibile sul sito dell’Agenzia. Vediamo i dettagli per entrambe le opzioni.

Presentazione Cartacea

Per la registrazione cartacea del contratto di locazione, occorre recarsi presso l’ufficio territoriale dell’Agenzia delle Entrate con la seguente documentazione

-Modello RLI compilato e firmato dal richiedente la registrazione (locatore, conduttore o intermediario) e da eventuali soggetti deleganti.

-Modello F24 Elide già liquidato con l’imposta di registro, oppure i dati IBAN per effettuare il pagamento direttamente allo sportello.

-Copie del contratto, bollate e firmate, sono opzionali se sono rispettati i seguenti requisiti

Contratto di tipo abitativo o abitativo agevolato

Non soggetto a IVA

Massimo 3 locatori e 3 conduttori, e un massimo di 4 immobili, di cui un’abitazione principale e 3 pertinenze

Indicazione della rendita catastale e tipologia d’immobile urbano nel contratto.

Se si sceglie la cedolare secca, basta presentare il Modello RLI per esercitare o revocare questa opzione, senza la necessità di allegare il contratto.

Trasmissione Telematica

In alternativa alla presentazione cartacea, la registrazione può essere effettuata online tramite la piattaforma Modello RLI Web. Questa modalità consente di risparmiare tempo e gestire l’intera procedura online, incluso il caricamento del contratto in formato TIF, TIFF o PDF/A per situazioni particolari, per esempio, canoni differenziati o sublocazioni.

Per completare la registrazione online, è necessario inserire i dati del locatore, conduttore, immobile, canone e durata del contratto. Aggiungendo gli estremi bancari o postali per l’addebito delle imposte di registro e bollo, il contratto può essere inviato e registrato direttamente. Con il Modello RLI Web è possibile anche gestire rinnovi annuali, proroghe e risoluzioni del contratto, oltre all’opzione della cedolare secca, se applicabile.

Va notato come sia molto rischioso per il proprietario dell’immobile non procedere alla registrazione del contratto entro i termini fissati dalla legge. Se l’inquilino denunciasse il locatore per l’affitto in nero, questo sarebbe tenuto al pagamento di sanzioni, pari al 120-140% dell’omessa imposta di registrazione del contratto, al 200-400% della maggiore imposta dovuta sul canone non dichiarato e al 30% dell’imposta di registrazione evasa, nel caso di pagamento tardivo.

Ma non finisce qui. La vera sanzione a cui il proprietario sarebbe sottoposto sarebbe più salata. In effetti, la legge prevede un sostanzioso beneficio per l’inquilino che provi che il contratto di locazione dell’immobile non sia stato registrato o che sia stato dichiarato un canone inferiore a quello effettivamente stipulato tra le parti. Esso consiste nell’assicurargli per la durata residua del contratto un canone annuo non superiore a 3 volte la rendita catastale dell’immobile.

Poniamo, per esempio, che l’immobile abbia una rendita catastale di 500 euro e che l’inquilino pagasse mensilmente un canone di 350 euro. Con la denuncia, egli non dovrebbe pagare più di 1.500 euro all’anno, ossia 125 euro al mese, poco più di un terzo di prima. Non solo, il proprietario potrà aumentare ogni anno il canone del 75% dell’indice di rivalutazione dell’Istat, quando sarebbe previsto altrimenti il 100%, nei casi di contratto di locazione a canone libero.

Modello RLI PDF Editabile

Il modello RLI PDF editabile può essere scaricato e compilato seguendo le indicazioni fornite in precedenza.