In questa guida spieghiamo quali sono le conseguenze della mancata registrazione del contratto di locazione.

Molti proprietari di seconde case si chiedono spesso se sia per loro conveniente o meno registrare il contratto di locazione, confidando magari nel fatto che l’inquilino sia un conoscente o una persona apparentemente affidabile, che mai lo denuncerebbe. L’introduzione della cedolare secca quale sistema di tassazione dei redditi provenienti dalla locazione degli immobili è avvenuta proprio per eliminare o almeno contenere in modo apprezzabile il numero dei locatori che non registrano il contratto di locazione. Per quanto si siano avvertiti miglioramenti, la situazione non è mutata nel senso radicale sperato dal legislatore, tanto che sono state anche potenziate le sanzioni a cui il proprietario va incontro nel caso in cui si scopra che ha locato un immobiliare in nero.

Conseguenze della Mancata Registrazione del Contratto di Locazione

La prima conseguenza della mancata registrazione del contratto di locazione è la sua nullità, proprio perché l’atto serve a fare valere i diritti e i doveri delle parti.

Questo è indicato chiaramente nell’articolo 1 comma 346 della Legge 30 dicembre 2004, n. 311, in cui si afferma che I contratti di locazione, o che comunque costituiscono diritti relativi di godimento, di unità immobiliari ovvero di loro porzioni, comunque stipulati, sono nulli se, ricorrendone i presupposti, non sono registrati.

La nullità derivante dalla mancata registrazione viene corretta con la successiva registrazione del contratto da parte del locatore o del conduttore. Questo significa che la tardiva registrazione del contratto di locazione da parte di uno dei due contraenti ha l’effetto di eliminare il vizio di invalidità di cui il contratto era affetto rendendolo valido.

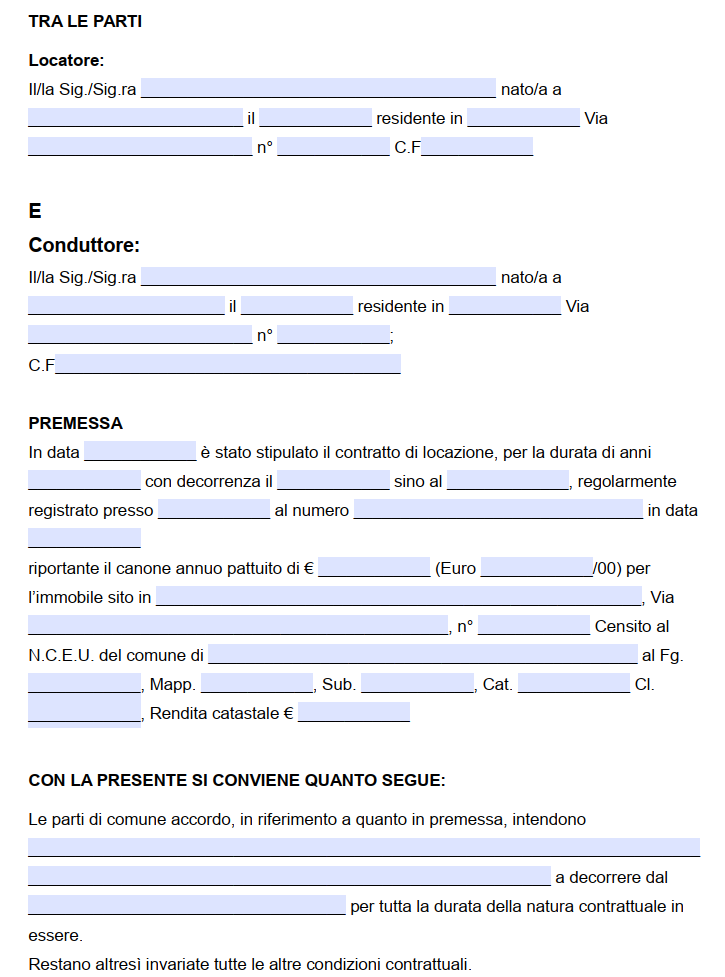

C’è un altro aspetto particolarmente punitivo per i proprietari che affittano un immobile a scopo abitativo in nero, senza dichiararlo. L’art.3, comma 8 del D.Lgs. 23 del 2011 dispone, infatti, che l’inquilino che denuncia l’omessa registrazione del contratto avrà diritto per tutto il periodo residuo del contratto medesimo a un canone pari a sole tre volte la rendita catastale dell’immobile, rivalutato annualmente del 75% rispetto all’indice di variazione dei prezzi al consumo.

Pensate, quindi, a un proprietario che non ha registrato dopo 2 mesi il contratto di locazione di un immobile con rendita catastale pari a 400 euro, che affitta a un inquilino per 350 euro mensili. Egli sarà costretto per tutta la durata del contratto, ossia per i 4 anni seguenti, più per i successivi 4 anni dopo il rinnovo, a locare l’immobile per soli 1.200 euro all’anno, vale a dire per 100 euro al mese per i primi 12 mesi, rivalutando l’importo del 75% del tasso d’inflazione secondo l’Istat. In sostanza, la sua furbizia gli sarà costata qualche decina di migliaia di euro negli anni di minori canoni riscossi, oltre alle sanzioni comminate dal Fisco.

Vero è che l’inquilino dovrà anche dimostrare l’esistenza del rapporto tra le parti, ma bastano prove semplici da esibire, come il versamento di uno o più canoni tramite assegno o bonifico bancario o altro pagamento tracciabile, una qualche testimonianza o un documento scritto per incastrare il proprietario.

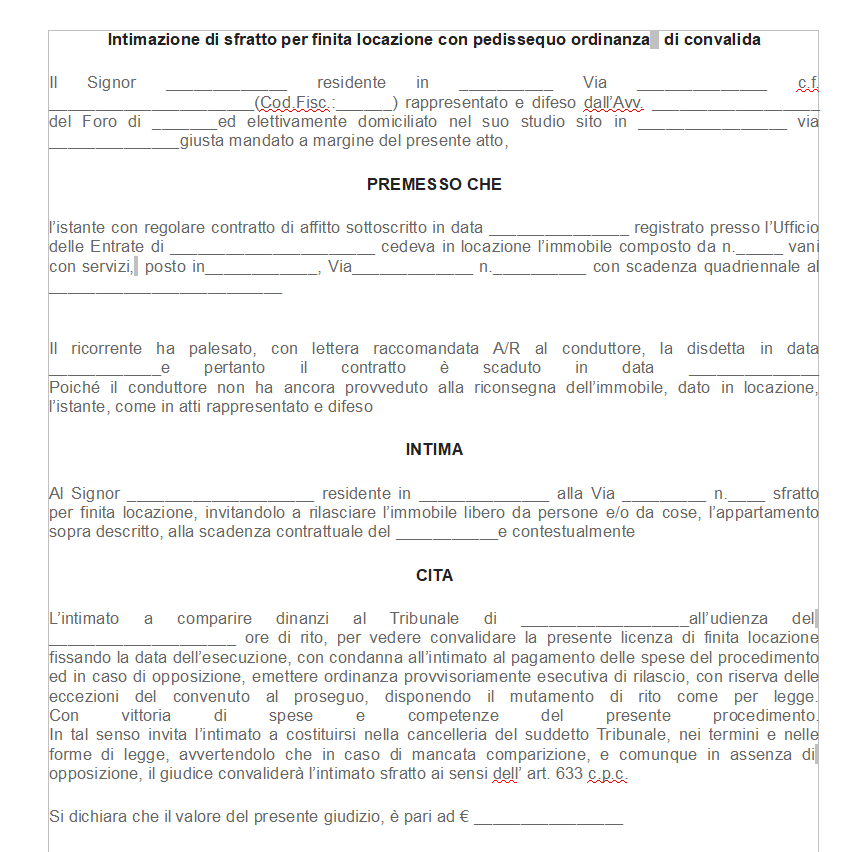

C’è poi un’altra conseguenza da considerare in caso di contratto di locazione verbale e, quindi, non registrato. In questo caso, visto che la legge impone la forma scritta per la validità del contratto di locazione, la mancanza di questa impedisce al proprietario di ricorrere alla speciale procedura di sfratto per morosità dell’immobile da parte dell’inquilino moroso. Questo significa che il proprietario potrà ottenere la liberazione dell’immobile locato solo con un ordinario procedimento diretto ad accertare la occupazione abusiva dell’immobile.

Sanzioni per Mancata Registrazione del Contratto di Locazione

La mancata registrazione di un contratto di locazione comporta significative conseguenze per entrambe le parti coinvolte. In primo luogo, è essenziale ricordare che l’Agenzia delle Entrate, responsabile della riscossione, può effettuare un accertamento fiscale nei confronti del contribuente, che può includere anche controlli diretti sui conti correnti. Inoltre, l’omessa registrazione non solleva le parti dall’obbligo di pagamento dell’imposta di registro, che resta una responsabilità solidale e, quindi, ripartita tra proprietario e conduttore.

Ai sensi dell’articolo 69 del D.P.R. n.131/1986, l’omessa registrazione del contratto di locazione è soggetta a una sanzione rilevante, compresa tra il 120% e il 240% dell’imposta dovuta, con un minimo di 200 euro. Però, se il ritardo nella registrazione non supera i 30 giorni, la sanzione è ridotta al 60%-120%. Quanto all’omesso versamento dell’Irpef, la responsabilità ricade esclusivamente sul locatore, il quale può essere soggetto a un accertamento fiscale fino a cinque anni dopo l’anno in cui avrebbe dovuto presentare la dichiarazione dei redditi.

Registrazione Tardiva di un Contratto di Locazione

Può accadere che, nonostante il termine legale per la registrazione di un contratto di locazione sia scaduto, entrambe le parti, o solo una di esse, decidano di adempiere comunque all’obbligo in un momento successivo. La Corte di Cassazione, con la sentenza n. 34156 del 20 dicembre 2019, ha chiarito che la registrazione posticipata del contratto di locazione annulla la nullità assoluta prevista dall’articolo 1, comma 346, della legge n. 311/2004.

Prima di questa sentenza, le Sezioni Unite della Corte, con la pronuncia n. 23601/2017, avevano già dichiarato ammissibile la registrazione tardiva con effetto sanante retroattivo. Di conseguenza, l’inquilino, una volta effettuata la registrazione, è protetto da azioni di rilascio del proprietario e può beneficiare della durata del contratto originariamente concordata.

La sentenza n. 34156 del 2019 va oltre, posizionandosi in un contesto di contrasto all’evasione fiscale. Infatti, la Corte ha affermato che la registrazione tardiva ha sempre un effetto sanante, eliminando così la nullità che deriverebbe dall’omessa registrazione. Questo nonostante l’articolo 1423 del Codice Civile, che vieta la convalida dei contratti nulli, e l’articolo 1, comma 346 della legge 311/2004, che non prevede esplicitamente una sanatoria per la nullità derivante dalla mancata registrazione.

La Corte ha basato la sua decisione su due principi chiave

-Le norme tributarie consentono la sanatoria della nullità anche se la registrazione è tardiva.

-La mancata registrazione genera una nullità impropria” derivante dall’inadempimento di un’attività esterna al contratto stesso e non da un vizio strutturale. Il contratto, pertanto, è considerato formalmente valido e perfettamente efficace.

La pronuncia del 2019 conferma quanto già ribadito in precedenti decisioni (n. 23601/2017, n. 10498/2017, n. 20858/2017 e n. 26912/2018), stabilizzando gli effetti del contratto a tutela delle parti coinvolte. La Corte non ha solo tutelato il conduttore, considerato la parte più vulnerabile, ma ha anche garantito un interesse di rilevanza pubblica, ossia il pagamento delle imposte dovute. Questa interpretazione assicura che il fisco possa beneficiare del gettito derivante dalla regolarizzazione del contratto di locazione, rafforzando così l’obiettivo di tutela erariale e favorendo un sistema di locazioni più trasparente e corretto.

Se ci si domanda se sia possibile registrare in ritardo un contratto di locazione con opzione per la cedolare secca, la risposta è positiva. La cedolare secca, infatti, consente di beneficiare di vantaggi fiscali, come l’esenzione dal pagamento dell’imposta di bollo e di registro al momento della registrazione. Ma cosa accade in caso di registrazione tardiva di un contratto di locazione abitativa con cedolare secca? In questi casi, è fondamentale comprendere se si applichino delle sanzioni e come queste vengano calcolate.

Normalmente, in un contratto soggetto a cedolare secca, l’imposta di registro e di bollo sono sostituite da un’imposta sostitutiva versata annualmente in sede di dichiarazione dei redditi, analogamente all’Irpef. Però, in caso di registrazione tardiva, il locatore è comunque tenuto a pagare una sanzione amministrativa. La sanzione sarà commisurata all’imposta di registro calcolata sull’importo che sarebbe stato dovuto per l’intera durata del contratto, oltre agli interessi di mora. Questo criterio rispetta quanto stabilito dalla circolare n. 26/E/2011 dell’Agenzia delle Entrate, che permette alla cedolare secca di sostituire l’imposta standard di registrazione.

Il contribuente può inoltre avvalersi del ravvedimento operoso, beneficiando di una riduzione delle sanzioni in proporzione ai giorni di ritardo intercorsi tra la scadenza prevista per la registrazione e la data effettiva della stessa. Grazie a questo istituto, la sanzione può essere ridotta, garantendo un onere amministrativo inferiore in caso di registrazione ritardata.